Nous sommes d’accord avant d’être au premier plan du sujet. Vous pouvez trouver différentes définitions de la volatilité. Voici la mienne : la volatilité est une mesure de la propagation au cours du cours d’un actif. Le mot le plus important ici est, bien sûr, « dispersion ». En d’autres termes, la volatilité est une mesure de l’évolution du prix d’un actif.

Son utilité est claire dans l’évaluation des risques. En fait, plus la volatilité d’un actif est importante, plus le prix de l’actif varie dans un court laps de temps. Mais attention à ce que cette variation puisse se faire vers le haut et vers le bas. Ainsi, plus la volatilité est élevée, plus le risque de perte ou de gain est élevé. Les deux sont inséparables.

A lire en complément : Quelles sont les qualités que doit avoir un téléconseiller ?

La volatilité est également très importante dans les activités de tarification. Ici aussi, le lien est clair. Si vous devez évaluer le prix d’un dérivé dans le temps (option, futur, produit structuré…), le prix sera dépendent en particulier d’une combinaison de la durée de vie du produit et de la volatilité du produit sous-jacent. Ainsi, plus la volatilité est grande, plus le prix du dérivé sera incertain.

La volatilité est généralement notée σ dans la littérature financière. Cette notation, celle de l’écart type en mathématiques, n’est pas une coïncidence, comme nous le verrons.

Lire également : Aide financière pour frais de scolarité : Qui contacter ?

Plan de l'article

L’approche historique

L’écart type est un moyen simple d’évaluer une variation par rapport à une référence dans les statistiques. L’écart type est l’écart moyen entre les données et la moyenne de ces données. Donc, en formule, c’est :

Où la moyenne et

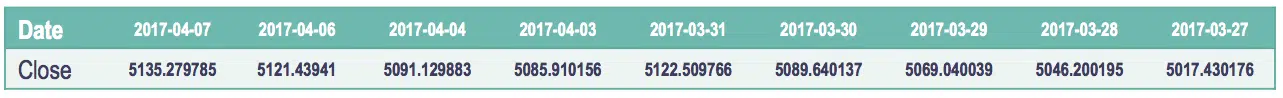

le prix à différents moments (par exemple jours). Dans la documentation financière, vous verrez également que x est le chiffre d’affaires, voir le produit logarithmique. Voici le cours de clôture du CAC 40 en dix jours. Voici la volatilité quotidienne à partir de 36,248512.

L’avantage de ce modèle est qu’il est basé sur des valeurs connues. C’est donc facile à calculer. D’autre part, l’approche de la moyenne et de l’écart type est limitée, car toutes les valeurs sont unifiées sans discernement. Par exemple, si une annonce provoque une hausse des prix, cette valeur inhabituelle modifiera considérablement la moyenne et l’écart type. En fait, le pic se répartira sur l’ensemble des valeurs. La contribution sera d’autant plus sensible que les carrés de la formule.

Outre le problème de surpoids donné aux valeurs extrêmes, la méthode vise à calculer la volatilité future en se basant sur des données passées. Mais les crises financières ont prouvé depuis longtemps que cela n’a pas fonctionné comme ça. La prévision de l’avenir avec des valeurs passées est régulièrement utilisée, car c’est simple. Mais cela reste limité. Idéalement il doit s’agir d’une approche qui tiens comptes de la nature pseudo-aléatoire des prix, à savoir une approche stochastique.

La volatilité implicite du modèle Black-Scholes

Tout d’abord, il peut être nécessaire de se rappeler quel est le modèle de Black-Scholes. Il s’agit d’un modèle de dynamique stochastique qui lie le prix d’un actif au prix d’un dérivé de la vanille à l’avenir. Par exemple, une option d’appel européenne. Les actifs sont appelés sous-jacents. Le succès est dû au fait que la solution est une formule fermée. C’est-à-dire qu’il n’est pas nécessaire de calculer l’itération, contrairement, par exemple, au modèle Cox Ross Rubinstein. Le modèle Black-Scholes nécessite plusieurs paramètres pour calculer le prix du dérivé :

- La valeur sous-jacente au moment du calcul.

- Le temps qu’il faut jusqu’à la maturité du dérivé.

- Le prix d’exercice de l’option à la date d’échéance.

- Un taux d’intérêt dit sans risque.

- La volatilité du sous-jacent.

Si l’actif sous-jacent est sur le marché et l’option, nous connaissons leurs prix. Ainsi, en connaissant les autres paramètres du modèle, on peut en déduire la volatilité. Cette volatilité dérivée serait implicite. Implicite, car il n’est pas mesuré avec des données historiques, mais est dérivé par le « calcul » inverse d’un modèle. Je mets le calcul en cotation, car si la solution du modèle Black-Scholes permet de passer du prix sous-jacent au prix d’option avec un simple calcul ; pour trouver la volatilité des deux prix, il faut résoudre une équation différentielle. Par conséquent, des méthodes de calcul itératives doivent être utilisées. Dans un langage laïque, nous prenons le prix de l’actif sous-jacent, prenons la volatilité et calculons le prix du dérivé. S’il correspond à la prix demandé, il a gagné. Sinon, nous essaierons à nouveau jusqu’à ce que nous trouvions la bonne volatilité. De toute évidence, nous n’essayons pas les valeurs de volatilité au hasard, ici les méthodes de résolution des équations différentielles entrent en place. Il faut se rappeler que c’est itératif et coûte donc plus cher en calcul qu’une formule fermée telle que la solution modèle pour passer du prix du sous-jacent au prix de l’option.

Étant donné que de nombreux produits dérivés cotés sur les marchés sont tarifés avec le modèle Black-Scholes, la volatilité implicite est souvent utilisée. Après tout, la volatilité implicite représente la volatilité des valeurs sous-jacentes prédites par le marché. Ce modèle présente toujours des limites. Si le modèle Black Scholes prend en compte l’aspect stochastique du prix de l’actif sous-jacent, il suppose que la volatilité est constante par rapport aux autres paramètres du modèle. Si c’est vrai, nous pouvons prendre deux dérivés identiques, y compris uniquement des grèves et des prix différents, et en calculant la volatilité implicite, on devrait trouver le même résultat. Mais nous voyons que c’est faux. Selon la classe d’actifs de l’actif sous-jacent, si nous suivons la volatilité jusqu’à la grève dans un graphique, nous disposons d’un graphique sous la forme d’un sourire ou d’un biaisé.

De même, le modèle suppose que la volatilité est également constante quelle que soit la maturité. Il est également noté que cette hypothèse est fausse. Les variations de frappe combinées à la maturité mènent à des graphiques tridimensionnels : volatilité, grève et maturité, où la volatilité n’est plus une courbe, mais une surface. Souvent, ces surfaces sont appelées nappes volatiles. À partir de ces nappes, on peut interpoler le point correspondant à la maturité et à la frappe de l’option, ce modèle est appelé « modèle de volatilité locale ». Voici un exemple de tableau de volatilité sur ALPHABET-A (Google) :

Une approche stochastique : le modèle SABR

Le modèle SABR est un modèle stochastique de volatilité. Contrairement au modèle Black-Scholes, qui supposait des prix sous-jacents stochastiques avec une volatilité constante, ce modèle suppose que les prix et la volatilité sous-jacente suivent tous deux une dynamique stochastique. Il prend donc en compte l’aspect aléatoire de la volatilité. C’est important, sinon essentiel. Sur la base de la définition de la volatilité, nous parlons de la distribution des prix. Quiconque a déjà vu un graphique montrant le prix d’un actif comprend rapidement son caractère aléatoire. Et logiquement, si le prix a un caractère aléatoire, également la volatilité.

L’acronyme SABR signifie Stochastique Alpha Beta Rho. Alpha, Beta, Rho sont les paramètres du modèle. Il a été développé par Patrick Hagan, Deep Kumar, Andrew Lesniewski et Diana Woodward. Il est basé sur le prix d’un taux d’intérêt à terme (dérivé vanille sans barrière, pas une option). Le système d’équations différentielles stochastiques décrivant la dynamique du modèle est le suivant.

Avec Zt et Wt deux processus Wiener (partie aléatoire du modèle). Ces deux processus sont corrélés à un coefficient . En formule :

Le modèle fonctionne dans les conditions suivantes :

- 0 ≤ β ≤ 1

- ≥ 0

- -1 < < 1

Même si l’on considère qu’à t=0 on connaît le couple F 0 et 0 (état initial), ce système n’a pas de solution sous la forme d’une formule fermée. D’autre part, il a une solution asymptotique. En langage laïque, une solution peut être calculée par itération, mais le calcul se réunit rapidement. Bien qu’il soit plus coûteux que le calcul d’une formule simple, il reste plus efficace que de résoudre de nombreux autres modèles sans solution asymptotique. C’est le premier avantage de ce modèle.

L’autre avantage est de prendre en compte la célèbre courbe de sourire grâce au paramètre β. Sachant que les courbes du sourire sont réellement perçues, c’est la grande puissance de ce modèle. Une autre chose à savoir sur ce modèle est que la volatilité lognormale de la volatilité est appelée, ou plus prosaïquement le « vol de vol ». Si α=0 , le modèle SABR revient au modèle CEV, un autre modèle de volatilité stochastique.

Faites attention à ce modèle, n’est pas non plus la remède universel. C’est difficile à mettre en place. α, β, ρ ne sont que trois, mais beaucoup, même si les valeurs de β et ρ sont limitées. L’étalonnage peut être effectué avec des données historiques (ce qui nous ramène aux limites de la volatilité historique) ou en utilisant des paramètres du marché en temps réel (qui nous ramènent aux limites de la volatilité implicite). Sinon, bien sûr, il existe d’autres modèles, surtout si vous êtes intéressé par une classe d’actifs particulière.